2020 yılında yüzde 1,8 büyüme kaydeden Türkiye, pandemi sırasında ekonomisi pozitif büyüyen birkaç ülkeden biri oldu. Büyüme performansı, öncelikle 2020 yılında uygulanan aşırı kredi büyümesi ve düşük faiz oranı politikalarının bir sonucuydu. Ancak, TL üzerindeki baskılar ve bu baskıları telafi etmek için Merkez Bankası rezervlerinin satışının 2021’e mirası, daha fazla kırılganlık oldu. Ekonomik görünüm, bu kırılganlıkların önümüzdeki dönemde nasıl ele alınacağına bağlı olarak şekillenecek.

Pozitif büyüme sağlayan düşük faiz politikaları sürdürülebilir değildi. Enflasyon düşmeden faiz düşürmek TL varlıkların cazibesini azaltarak kuru yukarı itiyordu. Nitekim, Kasım ayı başında dolar karşındaki değeri rekor seviyedeki 8,46 TL’ye kadar düşen lira, ekonomi politikalarından sorumlu ekibin değiştirilmesinin ardından üç ayda yüzde 17 değer kazandı. Özel sektörün dış borcunun GSYİH’nin yüzde 30’undan fazla olduğu bir ekonomi için bu çok büyük bir rahatlama oldu. Fakat tehlike henüz geçmiş değil. Zira mevcut politik duruşun sürdürülebilir olup olmadığına dair endişeler var. Türkiye bir yandan enflasyonist baskıları dengelemek için gerekli olan uzun soluklu sıkı para politikası ile diğer taraftan ekonomiyi destekleyecek düşük faiz ve bol likidite tercihleri arasında gidip geliyor.

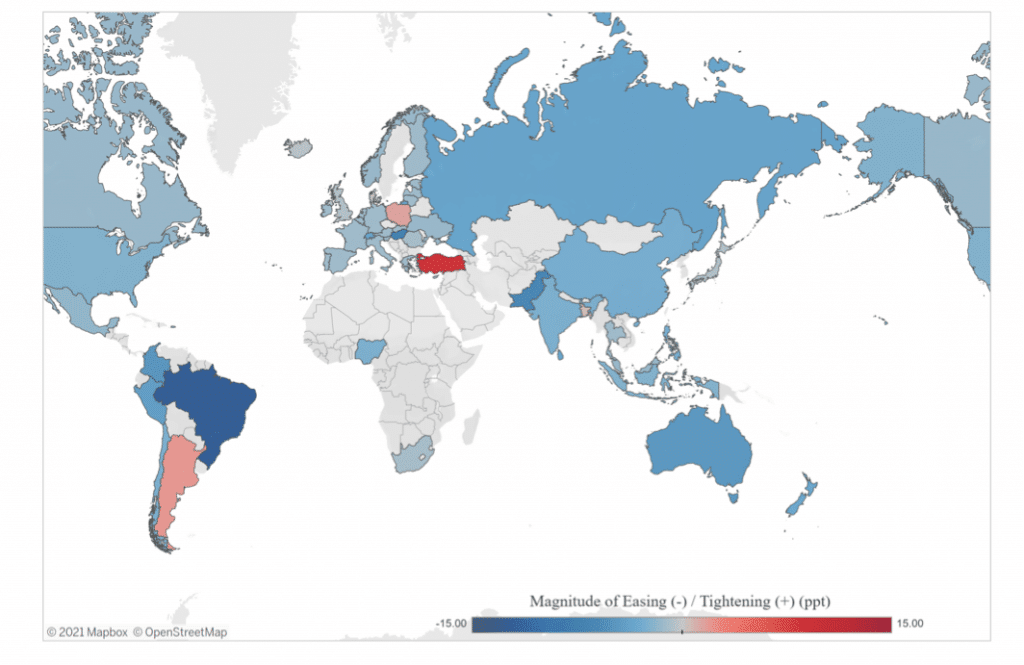

Tüm dünya pandeminin daraltıcı etkisini telafi etmek için faiz oranlarını düşürürken Türkiye pandeminin ortasında faiz oranlarını sıkılaştıran az sayıdaki ülkeden biri oldu. Bu noktada sorabileceğimiz üç soru var:

1) Türkiye pandeminin ortasında neden faiz artırdı?

Türkiye, fiyat istikrarını yıllarca ihmal ettiği için düşük faiz politikalarını devam ettiremedi ve politika faizini yükseltmek zorunda kaldı. 2006 yılında açık enflasyon hedeflemesine geçilmesine rağmen, enflasyon hedefi Türkiye’de hiçbir zaman bir öncelik olmadı. Fiyat istikrarı, durgunluk zamanlarında hayat kurtaran bir “ayrıcalık” olarak görülebilir. Düşük ve istikrarlı bir enflasyon oranı sağlandığında, Merkez Bankası enflasyonist beklentileri tetiklemeden politika faizini düşürebilir. Bu şekilde ekonomiyi uzun süre destekleyebilir. Maalesef bizim bu “ayrıcalığımız” bulunmıyordu. Aksine, Mart 2020’de salgın Türkiye’yi vurduğunda enflasyon oranı yüzde 12’ydi. Türkiye, ekonomik yavaşlamayı telafi etmek için iletişimi net yapılmış bir parasal genişleme yerine yetersiz bir şekilde açıklanmış sıradışı bir politika duruşunu benimsedi. Politika faizi enflasyon oranının önemli ölçüde altına indirilirken bunun sonucunda gelen TL satışı, döviz rezervlerinin satılmasıyla telafi edilmeye çalışıldı.

Manevra alanı kalmayıp Merkez Bankası’nın net rezervlerinin önemli ölçüde negatife döndüğü noktada ekonomi ekibi değiştirildi. Yeni ekibin sermaye çıkışını durdurmak için faiz oranlarını yükseltmekten başka seçeneği yoktu. İşte finansal piyasalar da geleneksel politikalara geçildiği bu zamandan beri istikrar kazandı.

2) Politika faizi artarken piyasa faizleri neden düştü?

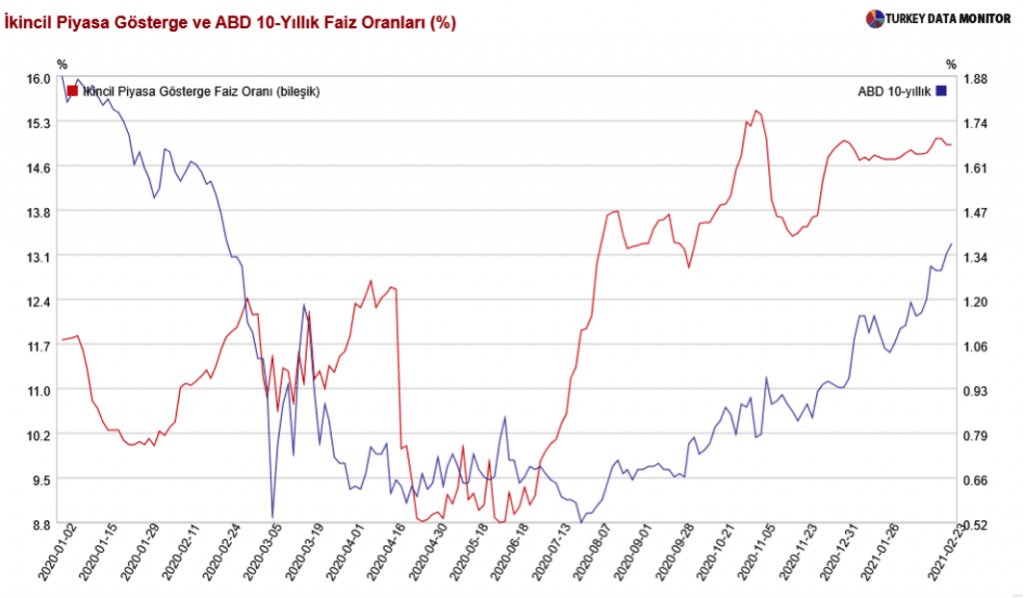

Uzun vadeli faiz oranları, diğer faktörlerin yanı sıra ülke riski, enflasyon beklentileri, ABD tahvil faizleri ve politika faizine göre belirlenmekte. TL’nin değerini rezerv satarak değil de politika faiziyle savunma kararı geç de kalsa doğru bir hamleydi. Türkiye’nin riskli ve sürdürülemez politikalardan geleneksel para politikasıne geçişi “zararın neresinden dönülse kardır” mantığı ile hareket eden finansal piyasaları rahatlattı. Bu değişim, temel makroekonomik kırılganlıklara merhem oldu. Risk priminde ve enflasyon beklentilerinde meydana gelen düşüş, Kasım ayında politika faizindeki yüzde 4,75 artışa rağmen, piyasa faizlerinde neredeyse yüzde 2’lik bir düşüşe neden oldu. Faiz artışı, literatürde “genişlemeci daralma” olarak adlandırılan durumla tutarlı olarak finansal piyasalarda bir rahatlamaya yol açtı.

Bu noktada tahvil faizlerindeki düşüşün kredi faizlerine yansıması sabır, kararlılık ve kredibilite gerektiriyor. Uzun vadeli tahvil faizleri, kredi faizleri için öncü gösterge olarak nitelendirilebilir. Piyasalar merkez bankasının sıkı duruşunun uzun soluklu olduğuna ikna olduklarında enflasyon beklentilerindeki düşüş hızlanacak ve kredi faizleri de düşüşe geçecektir.

3) Neden hala kritik eşiği aşmış değiliz?

Grafik, Türkiye’deki gösterge faiz oranının ürkek trendini gözler önüne seriyor (kırmızı çizgi, sol eksen). Kasım ayında ortodoks politikalara geçişin çok ihtiyaç duyulan rahatlamayı sağladığı ve finansal piyasalardaki gerilimi hafiflettiği doğru. Ancak, uzun vadeli faiz oranları o zamandan beri yükseliş eğilimi gösteriyor. Bu eğilim kısmen ABD’deki 10 yıllık faiz oranlarındaki artıştan kaynaklanıyor (mavi çizgi, sağ eksen). Başkan Joe Biden’in 1,9 trilyon dolarlık teşvik paketi ile aşılamanın yaygınlaşmasının birleşik etkisi, ABD’de enflasyon beklentilerinde artışa neden oldu. Özellikle geçtiğimiz hafta içerisinde oldukça belirgin bir hal olan bu beklenti uzun vadeli faiz oranlarına yansıyor ve TL’yi de olumsuz etkiliyor.

Uzun vadeli faizlerdeki yükseliş eğiliminin bir diğer nedeni de mevcut politika duruşunun sürdürülebilirliğine ilişkin genel şüphe olabilir. Her ne kadar Merkez Bankası Başkanı Naci Ağbal ve Hazine Bakanı Lütfi Elvan şu ana kadar büyük bir uyum sergileseler de piyasalar hala tedirgin. Özellikle de eski ekonomi ekibini öven veya faiz indirimlerini destekleyen siyasi yorumlar yapıldığında, piyasadaki gerginlikler daha rahat gözlenebiliyor.

Son araştırmamız, TL’nin bu tür siyasi yorumlar sonrasında belirgin bir şekilde zayıfladığını gösteriyor. Bu durum, TCMB’nin bu tür baskılara boyun eğeceğine olan inancı yansıtıyor. Macaristan ve Yeni Zelanda’da benzer demeçler görece daha sınırlı bir tepki yaratırken bu ülkelerde de döviz kuru oynaklığı artıyor. Bulgularımız, ekonomik temellerin ve kurumların zayıf olduğu ortamlarda siyasi baskıların ekonomik etkisinin daha yüksek olduğuna işaret ediyor.