Dolarla borçlanma faizi tefeci düzeyinde. BDDK kararı dolara talebi durduracak gibi görünmüyor. Yeni kararların neler olacağını düşünmek bile istemiyoruz.

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) 24 Haziran günü aldığı ve üzerinde büyük bir tartışma kopan 10250 sayılı kararının (bundan sonra ‘Karar’ diyeceğim) gerekçesini ve nasıl uygulanacağını iki gün gecikmeyle açıkladı. 26 Haziran günü yapılan açıklama, kararı gerekçesiyle ortaya koyuyor.

Kararı anlamaya çalışmak

Gerekçe şuymuş: “…bazı şirketlerin, döviz borcu ya da döviz yükümlülüğü olmamasına hatta döviz pozisyon fazlası bulunmasına rağmen, TL kredi kullanarak döviz alımı gerçekleştirdikleri ve döviz pozisyonu tuttukları görülmüştür… Bu itibarla, finansal istikrarın güçlendirilmesi ve kaynakların daha verimli ve üretken alanlarda kullanılarak kredi sisteminin etkin bir şekilde çalışmasını ve kredilerin amacına matuf bir şekilde kullanılmasını sağlamak amacıyla gerekli görülen bir makro ihtiyati tedbir olarak… Karar alınmıştır.”

“Finansal istikrarın güçlendirilmesi (…) ve matuf bir şekilde kullanılmasını sağlamak” da neden “finansal istikrarın güçlendirilmesini (…) ve matuf bir şekilde kullanılmasını sağlamak” değil? Başka hatalar da var. Ama Türkçe hatalarına takılmayalım.

Neymiş? Lira cinsinden kredi alıp sonra bu liraları dövize çeviren şirketlerin bu eylemlerine son verilmek isteniyormuş. Farklı bir ifadeyle, bu kanaldan döviz talebinin artırılmasının ve dolayısıyla döviz kuruna yukarıya doğru baskı oluşmasının önüne geçilmek amaçlanıyormuş.

Kur hareketi yukarıya doğru olmasaydı?

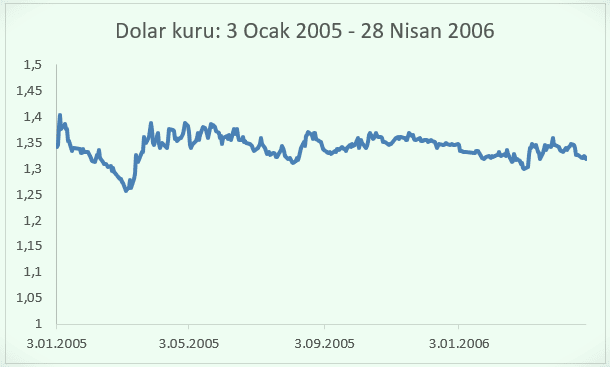

Peki, bu şirketler lira cinsinden borçlanıp neden dövize çeviriyorlar? Bu soruyu, şu soruya dönüştüreyim: Döviz kuru grafikteki gibi hareket etseydi yapar mıydı o şirketler BDDK’nın şikâyet ettiği eylemi?

Grafikte, 2005’in başından Mayıs 2006’ya kadar olan on altı ayda dolar kurunun hareketi gösteriliyor. Bu dönemde bir dolar kur ortalama 1,34 lira olmuş. En yüksek değer 1,40, en düşük değer ise 1,26. Farklı bir ifadeyle, istikrarlı sayılabilecek yatay bir seyir izleyen bir döviz kuru var.

Böyle bir dönemde, bir şirketin lira cinsinden faiz maliyetine katlanıp, borçlanıp, o borçla gidip döviz alması ve bu dövizi bilançosunda bir varlık olarak bir süre taşıması için ‘çılgın’ olması gerekir. O süre sonunda dişe dokunur bir getiri elde etmiyor çünkü. Ama aldığı krediye faiz ödüyor. Üstelik faaliyeti gereği ihtiyacı yok o dövize.

Koşun, koşun, ucuz kredi var

Bir şirket Kararın gerekçesinde belirtildiği gibi davranıyorsa, bu davranışının önemli bir nedeni döviz kurunun sürekli artması, buna karşılık lira cinsinden borçlanmanın çok ucuz olmasıdır. O dövize ileride ihtiyacı olabilir. Ama ihtiyacı olduğu zaman döviz kurunun oldukça yüksek bir değer almasını bekliyorsa ve bu eylemi yapması için ucuza kaynak bulabiliyorsa, o dövizi neden satın almasın ki?

Oysa dövize ileride ihtiyacı olsa bile, kredinin maliyeti yeteri kadar yüksekse bu eylemi gerçekleştirmeyecekti. Karara da gerek kalmayacaktı.

Faiz yanlış yerde

Altı ay vadeli Gelire Endeksli Senet (GES) ihracına 6,6 milyar liralık talep geldiği açıklandı. Bu tahvili satın alacaklara vaat edilen faiz –ki yüzde 23’ten biraz yüksek, yüzde 18 civarında olan alternatif altı aylık mevduat faizinin oldukça üzerinde.

Normal koşullar altında, yüzde 18 alternatifine karşılık yüzde 23 kaçırılmayacak bir fırsat olmalı. Ama enflasyon yüzde 74 olunca ne yüzde 18 ne de yüzde 23 bir anlam taşıyor. Bırakın bu oranları, altı ay sonrası için beklenen enflasyon yüzde 65 düzeyindeyken, yüzde 50 getiri de teklif etseniz işe yaramıyor.

Sadece mevduat faizi mi? Son haftalarda ardı sıra alınan kararlarla dolaylı yoldan maliyeti artırılsa da hala lira cinsinden krediler çok ucuz.

BDDK kararı ve döviz talebi

Sadece “o şirketler” değil ki… Faiz bu kadar yanlış bir yerde olunca, lira cinsinden tasarruf yapılmak istenilmiyor. En önemli alternatif döviz cinsinden mali varlıklara yönelmek. Kaldı ki illa döviz cinsi tahvil falan satın almanıza gerek yok; bizatihi döviz tutmak da döviz cinsinden bir mali varlık tutmak anlamına geliyor. Sonuç: Vatandaşların artan döviz talebi.

Elbette, sadece tasarruf amacıyla döviz talebi yükselmiyor. Bir de vadesi gelen dış borç ödemeleri var.

Vadesi gelen dış borçlar

Nisan ayı itibariyle, gelecek bir yılda vadesi gelen dış borç tutarı 182 milyar dolar. Normal koşullarda Türkiye gibi büyük bir ekonomi için sorun olmayacak bir tutar. Üstelik önemli bir kısmı ithalat ve ihracat faaliyetleri için alınan ticari krediler. Bir sorun yaşanmadan yeniden o kredileri almak (mevcut borcu ‘döndürmek’) mümkün.

Ticari kredileri ve rahatlıkla döndürülebilecek diğer borçları bu tutardan düşün. Diyelim ki geriye 40-50 milyar dolar kaldı. Normal koşullar altında bu miktar kadar yeniden borçlanıp eski borcu ödemek mümkün. Ama normal koşullar altında.

Bu maliyetle borçlanılır mı?

Ne var ki dolar cinsinden borçlanma faizimiz ‘tefeci’ faizi düzeyine sıçradı. Çünkü uygulanan ekonomi politikası riskimizi çok artırdı. Borç verecekler, o risk primini normal addettikleri (risksiz) getirinin üzerine ekleyip bize öyle borç veriyorlar artık.

Mesela, Hazine şu sıralarda dolar cinsinden yurtdışından borçlanırsa yüzde 10 civarında faiz ödeyecek. Döviz borcunu bu faiz civarında bir faizle yeniden borçlanarak ödemek istemeyen borçlular olabilir.

O zaman 40-50 milyar doların bir kısmının yurtiçi kaynaklarla ödenmesi gerekir. Yurtiçinde döviz talebini artıran ve kura yukarıya doğru baskı yapan bir başka unsur da bu. Buna bir de yılın ilk dört ayında 21 milyar dolara ulaşan ve önümüzdeki dönemde artarak devam etmesi beklenen cari açıktan kaynaklanan finansman ihtiyacını ekleyin.

Karar bu sorunlara çare mi?

Değil elbette. Sadece, peşi sıra gelen önemli ekonomi politikası hatalarının sonuçlarından biri ile ilgili. Hem ‘sadece’ biri hem de ‘sonuç’.

Bu sonuca yol açan temel neden ise orada öylece duruyor. Üstelik bu kararın bir de sevimsiz çağrışımı var: “Ardından ya şunlar da gelirse” sorusu zihinlere takılıyor. Kararı yenileri izleyebilir. ‘Şunlar’ın neler olabileceğini değil yazmak düşünmek bile istemem. Ne gereği var tedirginliği artırmaya?