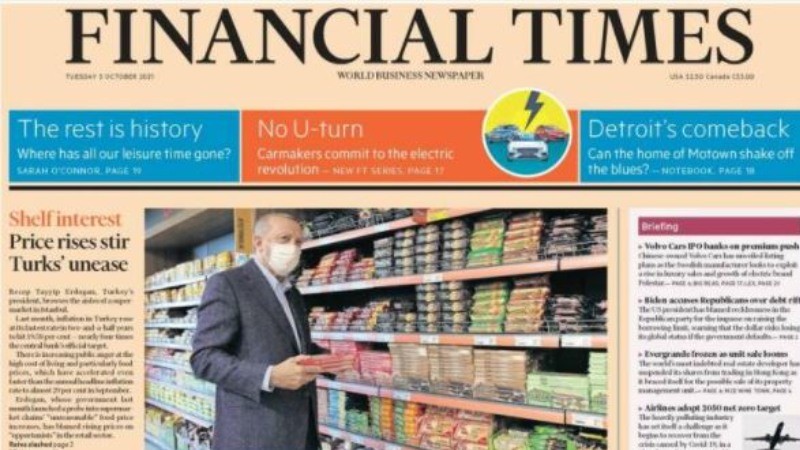

Farklı enflasyon değerleri havada uçuşuyor. Ortalama vatandaşı yakından ilgilendirmesi gereken TÜİK’in tüketici fiyat endeksine bakarsanız yıllık enflasyon yüzde 19,6 düzeyinde. Oysa giderek artan sayıda vatandaş enflasyonun çok daha yüksek olduğunu düşünüyor. Bu düşünceye destek veren bir endeks var. Enflasyon Araştırma Grubu’na göre tüketici enflasyonu çok daha yüksek: Yüzde 44,7.

Geçici gelişmeleri filtreleyip enflasyonun ana eğilimini bulmaya çalışan ‘temel’ ya da ‘çekirdek’ enflasyon göstergeleri de var. TÜİK’in altı temel fiyat göstergesinden enerjiyi, gıda ürünlerini, alkolsüz ve alkollü içecekleri, tütün ürünlerini ve altını dışlayan C göstergesi ile ölçülen enflasyon yüzde 17 düzeyinde. Geriye kalan beş göstergenin hepsi yüzde 18’in üzerinde enflasyona işaret ediyor. En yükseği yüzde 20,8.

Rakamlardan sıkıldınız ama biraz sabır. Zira bir de yurtiçi üretici fiyat endeksi var. Adı üstünde; üretici fiyatlarındaki gelişmeleri ölçmeye çalışıyor. İçerdiği mallar nedeniyle (mesela demir, saç levha, gübre…) tüketiciyi yakından ilgilendirmiyor ama eninde sonunda bu endeksteki gelişmeler şu ya da bu ölçüde tüketici fiyatlarına yansıyor. Bu endekse göre (üretici) enflasyonu yüzde 44 düzeyinde.

Görmek için iktisatçı olmaya gerek yok

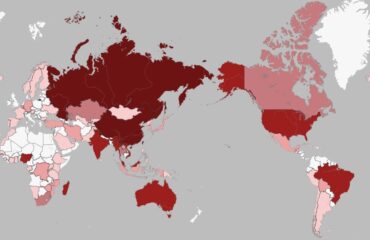

Şurası açık ki hem başka ülkelerle karşılaştırıldığında hem de Türkiye’nin 2004-2016 dönemiyle kıyaslandığında oldukça yüksek bu enflasyon rakamları. Özellikle ortalama vatandaşın son aylarda hissettiği enflasyonun çok daha yüksek olması ‘fahiş’ fiyat artışlarından şikâyeti de beraberinde getiriyor. Sokaktaki vatandaştan Cumhurbaşkanı’na kadar hemen herkes fahiş fiyatlarla mücadele edilmesini istiyor.

İşin ‘fahiş’ kısmını bir tarafa bırakıp enflasyonla mücadeleye odaklanayım.

İktisat kuramına falan girmeye gerek yok. Ortada Türkiye’nin 2001 krizi sonrasındaki deneyimi var. Ocak 2000 – Şubat 2001 arasında uygulanan döviz kuru rejimi Şubat ayının sonunda doğru çökünce, döviz kuru sıçradı. Beraberinde enflasyon da. Ocak 2002’ye gelindiğinde tüketici enflasyonu yüzde 73 oldu. Krizden hemen sonra –Mayıs ortasında- ‘Türkiye’nin Güçlü Ekonomiye Geçiş Programı’ uygulamaya konuldu.

Birincisi o dönemde çok yüksek olan bütçe açığını ve kamu borcunu düşürmek üzere sıkı bir maliye politikası yürürlüğe konuldu. İkincisi, ciddi düzeyde hasarlı olan bankacılık sektörünü önce ayağa kaldıracak sonra da giderek ayakları üzerinde durmasını sağlayacak kararlar açıklandı. Kamu maliyesi ve bankacılık sektörüne ilişkin şeffaflık son derece arttı. Üçüncüsü, TCMB yasası değiştirildi: Hazine’ye kredi açması yasaklandı. Üst düzey yöneticilerinin görevden alınmaları son derece zorlaştırıldı ve görev süreleri uzatıldı. TCMB’nin temel amacı fiyat istikrarını sağlamak oldu. Bu amaca ulaşmak için yasasında belirtilen araçları istediği gibi kullanabileceği yasada belirtildi. Kısaca TCMB bağımsız yapıldı. İhale yasası sil baştan yazıldı. Tarımsal destekleme politikası değiştirildi.

Nereden nereye?

Ana çerçevesi bu olan program bazı ufak tefek değişikliklerle 2007-2008 başlarına kadar uygulandı. Enflasyon 2007 sonunda yüzde 8,4’e kadar geriledi. Buna karşılık 2002-2007 döneminde ortalama büyüme yüzde 6,8 oldu.

Farklı bir ifadeyle enflasyonun çarpıcı biçimde düştüğü dönemde büyüme de çarpıcı biçimde yüksek oldu. Keza yatırımlar da. Kamu borcu aşağıya doğru bir seyir izledi. Faizler de öyle. Döviz mevduatlarının toplam mevduat içindeki payı giderek azaldı; dolarizasyon gündemden çıktı. Türkiye’nin risk primi (CDS) 135’e kadar düştü (2006 ortası).

Bu olumlu sonuçlara ulaşılmasında ekonomi dışındaki alanların da önemli katkı verdiğini unutmamak gerekiyor. Özellikle Avrupa Birliği’ne katılım sürecinin o zamanki olumlu etkisinin altını çizmekte yarar var.

Gelin bugünü, o dönemle, belirttiğim unsurlar açısından kısaca karşılaştıralım. Kamu borcumuz o dönemin başlangıcındaki düzeyinden çok daha düşük şimdi. Bankacılık sektörü yine o dönemin başı ile karşılaştırılmayacak kadar iyi durumda. Ne yazık ki olumlu farklılıklar bu kadar.

Dolarizasyon, risk primi, fiyat ve enflasyon

Merkez Bankası artık bağımsız değil. Para politikasıyla ne yapılmak istendiği, enflasyonun gerçekten dert edilip edilmediği de belli değil. Kamu maliyesine ilişkin bazı alanlarda şeffaflık sorunu var. Mesela Hazine’nin verdiği gelir ve borç garantilerinin tam boyutu ne kadar? Bilmiyoruz. Olumsuz bir senaryoda bütçeye ne kadar yük gelir? 2018-2020 ‘çılgın’ kredi patlaması furyası bankacılık sektörünü nasıl etkiledi? Olası olumsuz bir dış şok, geri dönmeyen kredi sorununu ne boyuta taşır? Avrupa Birliği süreci artık işlemiyor. Dış politikada devasa sorunlar var. Finansal kesim dışındaki şirketlerin 2018’e kıyasla azalmasına karşın hala döviz cinsinden yükümlülükleri fazla ve bu olgu nedeniyle bilançoları kur artışlarına karşı kırılgan. Tüm bunların sonucunda enflasyon yüksek, büyüme oynak ve ortalamada düşük. İşsizlik ise çok yüksek. Dolarizasyon tekrar artıyor. Risk primimiz (CDS) 400’ün üzerine çıktı.

Kısaca, önemli sorunlar var. Ancak bunlar çözülemeyecek sorunlar değil. 21 Eylül’deki yazımda bu sorunları çözebilecek bir ekonomik programın kaba hatlarını tartışmıştım.

Çizdiğim çerçeve, enflasyonu düşürmek için neler yapılabileceğini de içeriyordu. O çerçevede tanzim satış mağazalarının açılması yoktu. Ya da 1980 öncesinin ‘fiyat tespit’ komiteleri de.

Bunların yerine işe Merkez Bankasını yeniden bağımsız yaparak başlayabiliriz mesela.