COVID-19 krizinde ikinci dalganın gelip gelmeyeceği gündemi meşgul ederken ellerindeki kartların hepsini açan merkez bankalarının krizin uzaması durumunda şapkadan hangi tavşanı çıkarabilecekleri merak ediliyor. TC Merkez Bankası (TCMB) ve Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) bankaların aktif rasyolarıyla ilgili son düzenlemeleri bu genel eğilimin dışında değil.

Merkez bankaları, sistemdeki para arzını artırmak sureti ile faizleri düşürüp kredi akışını canlandırma kapasitesine sahip. Gelişmiş ülkelerde 2008 krizi sonrası dönemde kısa vadeli politika faizleri zaten çok düşük seviyelere indiği için merkez bankaları geleneksel para politikası araçlarına alternatifler geliştirdiler. Bu araçların bir kısmı daha çok denenme şansına sahip oldu. Mesela miktarsal genişleme (Quantitative Easing, ya da QE) dediğimiz merkez bankalarının büyük miktarlarda varlık alımları yaparak sisteme likidite enjekte ettikleri araç, 2008 sonrasında on yılı aşkın bir süredir büyük merkez bankaları tarafından kullanılıyor.

COVID-19 döneminde QE politikalarına geri dönülmesinde amaç kredi akışının sekteye uğramasını engelleyip ekonomik birimleri ayakta tutabilmek. Şirketler borç alıp finansman ihtiyaçlarını giderdiklerinde daha az insanın işini kaybetmesi ve salgının yarattığı domino etkisinin sınırlanması bekleniyor.

Gelgelelim para politikası araçlarının da sınırları ve çok kullanıldıklarında risk teşkil eden yan etkileri var. QE ile sisteme sokulan yüksek miktarlardaki likidite varlık fiyatlarında bir balon oluşturma riski içeriyor. O nedenle krizin uzaması durumunda alternatif politika araçlarını devreye sokup tek bir aracın yarattığı risklere maruz kalmak yerine farklı araçları gündemde sokup riskleri yaymak düşünülebilir.

Negatif faiz politikası

2008 krizi sonrasında Avrupa Merkez Bankası (ECB) tarafından uygulamaya konulan negatif faiz uygulaması bu alternatif araçlardan bir tanesi. Bankalar kanun gereği ellerinde tuttukları mevduatın belli bir yüzdesini zorunlu karşılık olarak merkez bankasında tutar. Bankalar değişik sebeplerle kanuni zorunluluklarının ötesinde bir miktarı da merkez bankasında tutmak isteyebilir. Bu miktara “aşkın rezerv” denir. Merkez bankası, normal şartlarda bu rezervlere piyasa faizinin altında bir faiz ödeyerek bankaların mağduriyetini engellemeyi amaçlar. Ancak negatif faiz uygulamasında ECB aşkın rezervlere faiz ödemek yerine bu rezervlerden para almaya başladı. Bu şekilde aşkın rezervler için ECB’ye bir nevi vergi vermek zorunda kalan bankaların ellerindeki parayı ECB’de park etmek yerine bir şekilde sisteme geri sokmaları teşvik edilmek istendi.

ABD Merkez Bankası Fed henüz benzer bir uygulamanın ABD için düşünülmediğini söylese de krizin uzaması durumunda fikir değişikliği sözkonusu olabilir.Geçtiğimiz günlerde Harvard Üniversitesi’nden Ken Rogoff, ABD’nin de negatif faiz uygulamasını düşünmesi gerekebileceğini dile getirdi. Rogoff, ECB bünyesinde yapılan farklı çalışmalarda negatif faiz politikasının bankaları kredi vermeye teşvik ettiğine dikkat çekti.

Rogoff’un bahsettiği çalışmalar arasında ECB’den iki ekonomist ile yapmış olduğumuz araştırma da yer alıyor. Sözkonusu çalışmada mevduat tabanı yüksek olan bankaların negatif faiz döneminde daha çok kredi verdiklerini tespit ettik. Bu bankalar içinde aşkın rezervleri yüksek olanlar negatif faiz döneminde kredi vermek konusunda da daha istekli oluyorlar. Bulgularımız negatif faiz uygulamasının bankaları daha riskli varlıklara yönlendirdiğini gösteriyor. Negatif faiz uygulamasının en önemli yan etkisi ise bankaların kâr marjlarını azalttığı için bir noktada geri tepip, kredilerde daralma getirebilmesi. Bizim bulgularımız henüz o noktaya gelinmediğine işaret ediyor.

Aktif rasyosu formülü

Kriz dönemlerinde kredi akışını canlandırmak ve ekonomik büyümeyi desteklemek amacı ile yaratıcı bir takım araçlar geliştirilmesi normal. Ancak geliştirilen yeni ve denenmemiş araçların yaratabileceği yan etkilerin çok iyi düşünülmesi gerekiyor. BDDK’nın Mayıs ayında yürürlüğe koyduğu aktif rasyosu da bu yeni araçlardan biri. BDDK tarafından uygulanan aktif rasyosu formülüne göre, kabaca bankanın aktiflerini paya, pasiflerini ise paydaya koyarak bu rasyonun 1’in altına düşmesi durumunda banka cezalandırılıyor. Aktiflerin ağırlıkları da ayarlanmak sureti ile bankaların öncelikle kredi vermeleri, ikinci tercih olarak bono tutmaları, o da olmazsa TCMB ile swap yapmaları isteniyor. Paydaya baktığımızda ise döviz mevduatların ağırlığı artırılarak bankaların döviz cinsi mevduat tutmaları daha maliyetli hale getiriliyor.

Aktif rasyosu ile kredilerin canlandırılmak istenmesinin sebebi şu: Hükümet tarafından geliştirilen ekonomik paket büyük ölçüde kredi genişlemesine dayalı olsa da özel bankalar kredi verme konusuda oldukça isteksiz.

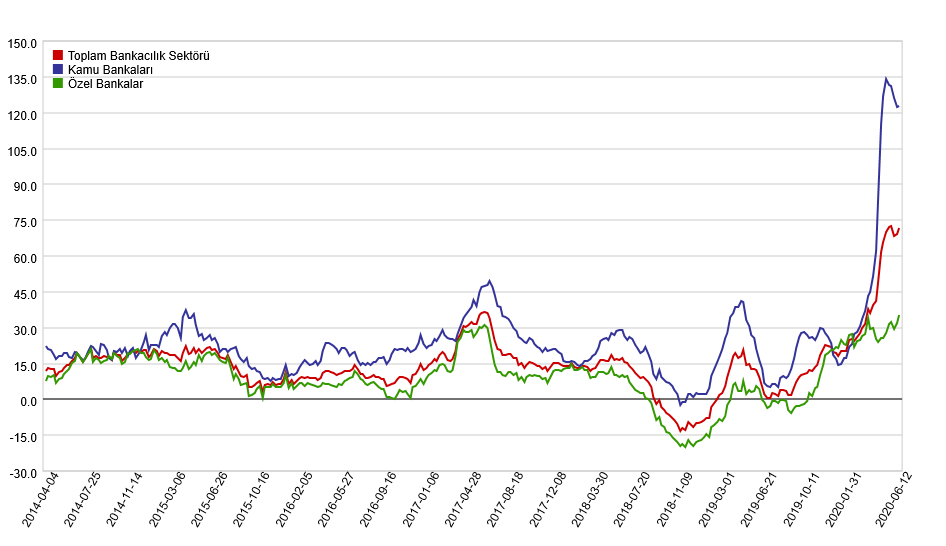

Şekilde mavi çizgi ile görüldüğü üzere sene başından beri kredi büyümesinde görülen hızlı artış kamu bankaları aracılığı ile gerçekleşiyor. Özel bankalar ise COVID-19 ile artan riskler sebebiyle kredi verme konusunda istekli değiller.

BDDK bankaları zorlayabilir

Aktif rasyosu ile gelen cezalandırma sistemi özel bankaları kredi vermeye zorlayabilir. Çekirdek mevduatlar dışında daha pahalı fon kaynağı arayışları sözkonusu olabilir. Ancak bankalar BDDK uygulamasıyla daha fazla riski tolere edemiyeceklerine karar verip ve bilançolarını küçültme yoluna giderlerse bu durum finansal aracılık faaliyetlerinin artması değil azalması ile de sonuçlanabilir.

Nihai hedef olarak gerek ECB’nin uyguladığı negatif faiz uygulaması gerekse aktif rasyosu bankaların kredi arzını artırmayı hedefleyerek risk iştahını artırıyor. Ancak uzmanlar ECB’nin uygulamasında daha çok teşvik ön planda iken aktif rasyosu uygulamasında ceza unsurunun ön planda olduğunu ve bankalara spesifik ağırlıklar verilerek ne yapacaklarının mikro düzeyde kontrol edilmesinin risk unsurunu artırarak iki uygulamayı birbirinden ayırdığına işaret ediyorlar.

Özellikle COVID-19 gibi şiddetli bir kriz durumunda ekonomiyi kredilerle canlandırmak yerine maliye politikasının devreye sokulması bu sıralarda gelişmiş ülke merkez bankaları başkanları tarafından sıklıkla dile getiriliyor. Kredilerin borçluluğu artıracağı, ancak karantina uygulaması nedeni ile gelir akışı sekteye uğrayan sektörlerin aldıkları kredileri ödemekte zorlanabilecekleri, bu nedenle borç verme kanalına çok yüklenmek yerine kaynak aktarımlarına ağırlık verilmesi gerektiğinin altı çiziliyor.